Облигации Брейди: виды и особенности ценных бумаг

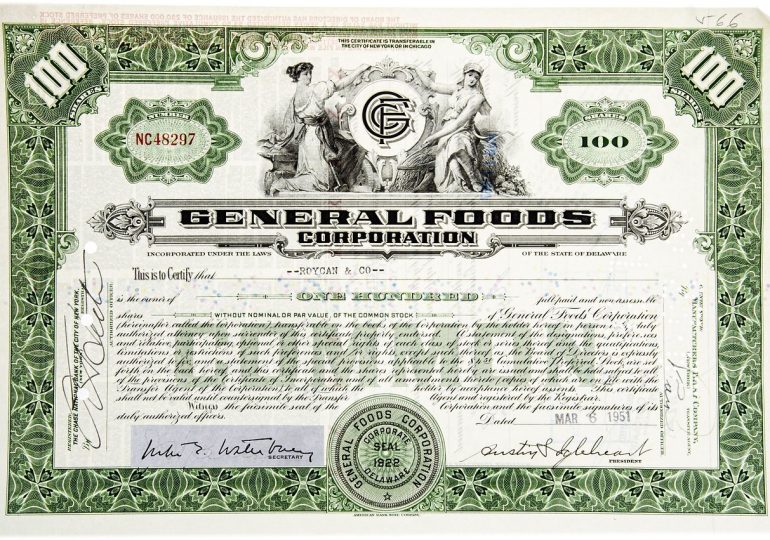

Облигации Брейди — это бумаги, которые выпускает правительство стран с развивающейся экономикой. Они считаются одними из наиболее ликвидных финансовых инструментов такого вида для развивающихся рынков. Свое название бонды получили в честь Николаса Брейди, который занимал пост министра финансов США в 1988-1993 годах. Одним из направлений его деятельности была реструктуризация долговых обязательств для развивающихся стран. Таким образом был разработан план Брейди, который включал в себя выпуск специальных государственных обязательств. Партнерами реализации проекта выступали МВФ и Всемирный банк.

Практика применения таких бумаг началась в 1989 году. В то время большое количество государств Латинской Америки вынуждены были заявить о дефолте, так как не могли выплачивать свои долговые обязательства.

Бонды этого типа в большинстве случаев имеют номинал в долларах, чаще всего такой вариант используется в странах Латинской Америки. Однако встречались практики, когда стоимость бумаг была в национальной валюте Швейцарии — франках или Германии — марках. Главная цель выпуска — это перевод долга в ценные бумаги, которые обеспечены казначейством США, в виде бескупонных ценных бумаг, действующих в течение 30 лет. Помимо этого, кредиторы могут выбрать несколько вариантов применения бондов, благодаря чему инвестор может выбрать оптимальное решение для себя, чтобы получить доход. Для государств-должников действовала возможность отсрочки платежа, пока не будет ощутимого роста местной экономики.

Существует два вида облигаций:

1. Бонды, которые реализуют по номинальной стоимости. Они предлагаются по цене, аналогичной кредиту на первоначальных условиях, однако имеют меньшую ставку купона. Остаются гарантии по всем видам платежей.

2. Облигации, которые реализуются по стоимости, ниже их номинального значения. Они имеют дисконт к изначальной цене кредита, а гарантии распространяются на основные и процентные платежи. Стоимость купона аналогична той, что принята на рынке.

Эксперты в целом позитивно отзываются о внедрении облигаций Брейди. Однако были и провальные варианты их использования, например, дефолт в Эквадоре.

В 2003 году Мексике удалось компенсировать свои долговые обязательства, используя данный механизм. Она стала первой страной, которая преодолела кризис благодаря плану Брейди. После Мексики такой же результат продемонстрировали Филиппины, Бразилия, Венесуэла.

Одним из преимуществ облигаций является их длительный период погашения, что повышает интерес к бумагам со стороны инвесторов. Кроме того, доход здесь довольно высокий благодаря довольно узкому спреду.

Выпуск этих ценных бумаг предполагает, что страны-должники должны ввести ряд реформ, направленных на улучшение торговых инвестиционных процессов, а также усиление макроэкономики. Облигации Брейди и сегодня остаются популярным инструментом для погашения долга развивающихся государств.